確定拠出年金(401k)とは、自分で資金を積み立て運用し、資産を形成する年金制度です。新たな年金制度として、多くの個人や企業が加入し始めています。

当記事では、確定拠出年金(401K)の概要や確定給付企業年金との違い、企業が導入するメリットやデメリットについて紹介します。

確定拠出年金(401K)とは何?

「確定拠出年金」とは、個人または企業が積み立てた資金を運用して、年金として資産を受け取る仕組みのことです。2001年から開始された年金制度で「日本版401k」とも呼ばれています。

一定の掛け金を個人または法人が支払い、60歳まで運用するのが一般的です。例外として、60歳になった段階で加入期間が10年未満の場合は、65歳まで受給開始年を遅らせることができます。

その後は「年金と同様に毎月分割で受け取るか」「退職金と同様に一括で受け取るか」の選択が可能です。また、給付される金額はそれぞれの掛金や運用方法で異なります。

このように、確定拠出年金は通常の年金とは異なり、自分で掛金を運用してつくる年金制度といえます。

確定拠出年金加入者数の増加している背景

確定拠出型年金の加入者が増加してる背景には「公的年金や確定給付企業年金への懸念」があります。日本の現代社会で問題となりつつある少子高齢化は、公的年金制度の運営に大きな影響を与えます。

なぜなら、公的年金は働き手である現役世代が保険料を支払い、年金受給者である高齢者を支える仕組みだからです。高齢者が増えて若者が減っている状況では、現役世代の負担が大きくなります。

また、今後さらに少子高齢化が進めば、高齢者の年金が保障されなくなる可能性もあります。企業や団体が運営する確定給付企業年金も、運営状況によっては廃止や制度自体が見直されるかもしれません。

このように、公的年金や確定給付企業年金だけでは将来の年金を十分に受け取れないと感じ、自身で蓄えを作るために確定拠出年金を活用する人が増えているのです。

確定給付企業年金との違い

確定拠出年金と確定給付企業年金の違いは「運用の仕組み」です。確定拠出年金は、個人または企業が支払う掛け金を運用する年金です。

運用する資金は個人の裁量で決められます。自分が将来必要になるであろう金額を受け取れるよう、積み立てをすると理解しておくとよいでしょう。

一方、確定給付企業年金は企業が支払った掛金を使って運用します。個人ではなく金融機関が運用するため、受け取れる給付金額はある程度保障されており、安定した額をもらえるのが特徴です。

ただし、企業側の業績や金融機関の運用成果によって給付金に影響が出る場合もあるため、注意が必要です。

退職金との違い

退職金と確定拠出年金との違いは「給付金の金額の決定権」です。

確定拠出年金は、自分で掛金を調整することで、将来の給付金の金額を増やせます。個人が年金運用の主導権を持つため、積み立てた分を給付金としてもらえる安心感があります。

一方、退職金は企業側が積立金を決めるのが一般的で、給付金額も自分の都合で調整できません。また、仮に企業が倒産してしまうと退職金を受け取れない可能性もあります。

企業の業績が直接退職金にも関わるため、自身で老後の蓄えを増やそうと確定拠出年金を併用するケースも増えています。

日本の年金制度における「3階建て」

日本の年金制度は次の3階建て構造になっています。

・国民年金

・厚生年金

・企業年金等

今回紹介している確定拠出年金は、この構造の3階部分です。それぞれの職業や世帯状況、年金運用の選択によってどの年金制度に加入するかが変わります。

ここからは、それぞれの年金制度の概要と対象について解説します。

1階部分「国民年金」

「国民年金」は、日本の年金制度で1階部分を担う制度です。

基本的に国民の20歳以上60歳未満の人は全員加入することとなっており、基礎年金とも呼ばれています。国民年金の加入者は、第1号被保険者、第二号被保険者、第三号被保険者にそれぞれ分かれます。

まず、第一号被保険者は学生やフリーター、無職など企業に勤めていない人が対象です。また、自営業や農林漁業に従事している人も含まれます。加入するためには、自身で区役所または市役所で手続きをして、保険料を納める必要があります。

第二号被保険者は、企業で働く会社員や公務員が対象です。第一号被保険者とは違い、加入手続きは企業が行い、保険料は厚生年金保険で納めます。

第三号被保険者は、第二号被保険者に扶養される配偶者です。加入手続きは第二号被保険者の企業で行われます。このように、職種や扶養によっても加入状況は異なります。

2階部分「厚生年金」

「厚生年金」は、国民年金に重なる2階部分の年金制度です。

加入対象は、企業に勤める会社員や公務員とその扶養者である配偶者や子どもです。そのため、国民年金の第二号被保険者と第三号被保険者が加入できます。

先程の国民年金の場合は、加入時期が決められており20歳以上60歳未満である必要があります。しかし、厚生年金の場合は働き始めた段階で加入できるため、20歳未満も加入が可能です。

また、年齢の上限も70歳未満まで引き上げられます。厚生年金の保険料は、国民年金と一緒に納められるため、年金給付時には同時に受け取れます。

3階部分「企業年金等」

国民年金、厚生年金に上乗せする形で加入できるのが「企業年金等」です。

企業年金は加入義務があるものではなく、福利厚生として取り入れるものです。そのため、企業で年金制度を導入していない場合は加入できません。

しかし、導入していればさらに年金の上乗せができる仕組みとなっています。具体的には、企業年金は次の3つに分かれます。

・厚生年金基金

・確定給付型企業年金

・確定拠出年金

厚生年金基金は会社とは別の基金が資産を運用し、給付をする仕組みの年金制度です。また、確定給付企業年金は先ほど紹介したように、提携する保険会社などが運用して給付をします。

一方、確定拠出年金は自分で運用できる制度である点が大きな違いといえるでしょう。

確定拠出年金(401k)における2つの種類

確定拠出年金は企業単位で導入される「企業型」と個人単位で加入する「個人型」があり、個人型は「iDeCo(イデコ)」の愛称で知られています。

確定拠出年金は、企業と個人で制度の内容が異なります。そのため、自分が利用する場合はどちらのほうがメリットがあるのかを比較しなければなりません。

ここでは、種類ごとに概要と対象者などを解説します。

1.企業型確定拠出年金(企業型DC)

「企業型確定拠出年金(企業型DC)」とは、企業が拠出した掛金を、加入者(従業員)自身が運用する年金制度です。年金制度を導入する企業で働く「60歳未満の厚生年金保険者」が加入できます。ただし、2022年5月からは60歳以上も加入できるようになります。

企業型確定拠出年金(企業型DC)の特徴は、企業側の掛金に上乗せする形で個人の掛金も拠出できる点です。当初は、企業が従業員(役員も加入可)全員に対し拠出する「全員加入」が主流でした。

しかし、その後は企業拠出額を上限として、従業員個人負担で上乗せできる「マッチング拠出」や企業拠出の有無にかかわらず、個人で拠出を選択できる「選択制」などさまざまなパターンで導入されています。

「マッチング拠出」で個人拠出する金額はイデコ掛金と同じく「全額所得控除」の対象となり、税の優遇が受けれます。一方「選択制」で個人拠出を選択した場合は、所得自体が下がりるため、結果として税控除だけでなく、社会保険料の算定基礎も下がります。

ただし、いずれも法令上限額「55,000円/月(他の企業年金制度併用の場合は27,500円)」の範囲内までしか拠出できません。

2.個人型確定拠出年金(iDeCo)

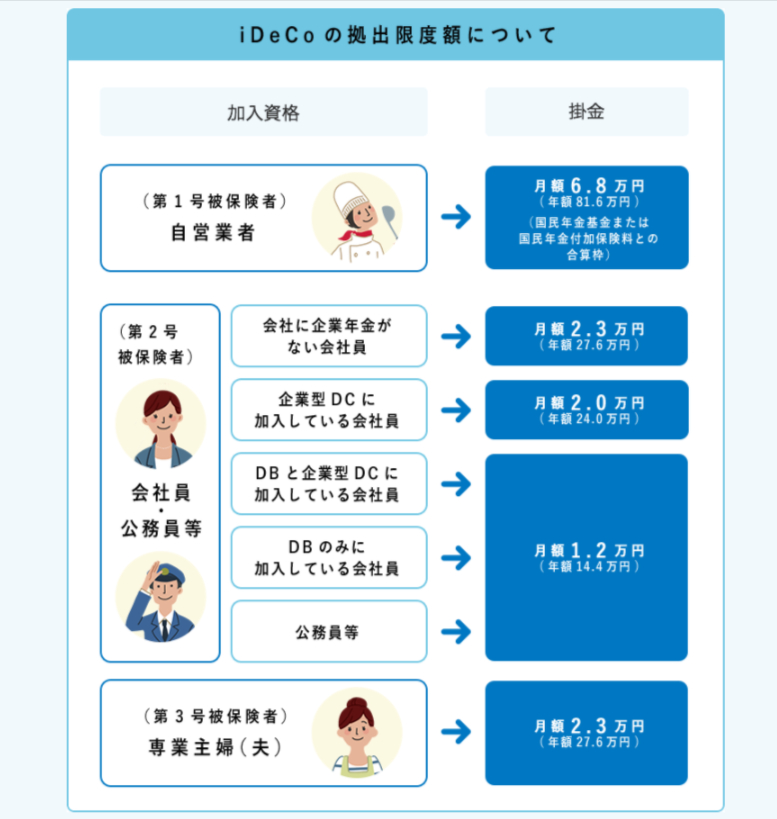

「個人型確定拠出年金」とは日本の私的年金制度であり、個人が任意で加入できるものです。実施主体は国民年金基金連合会で「iDeCo」という通称で知られています。

加入できるのは20歳以上60歳未満の国民で職種に制限はなく、厚生年金に加入できない自営業の人でも利用できます。ただし、2022年5月からは60歳以上の方や日本に国籍がない国民年金被保険者も加入できるようになります。

拠出の限度額は次のとおりです。

引用:国民年金基金連合会

運用内容は、預貯金や投資信託など多岐にわたり、自由に運用できるのが特徴です。ただし、iDeCoの最低掛金はいずれも「5,000/月」となる点には注意しましょう。

企業型確定拠出年金(企業型DC)を導入する3つのメリット

企業型確定拠出年金(企業型DC)を導入する主なメリットは、次の3つです。

・退職金給付債務を削減できる

・新しい福利厚生を提供できる

・運用リスクが少なく社会保険料の適正化がすすむ

個人だけでなく、制度を導入する企業にとってもメリットが多い制度といえます。ここでは、メリットごとの詳しい内容をみていきましょう。

1.退職給付債務を削減できる

企業型確定拠出年金(企業型DC)を導入することで、退職金給付を削減できる点は大きなメリットの1つです。

従来の確定給付型企業年金の場合、掛金の運用がうまくいかなかった場合は企業がその分を補填する必要があります。企業全体で考えると、退職給付債務が膨らみ、企業側の負担にもなりかねません。

一方、企業型確定拠出年金(企業型DC)は毎月の掛け金が退職給付金の直接的な費用になるため、追加拠出がない場合でも債務を負うリスクを軽減できます。加入者に対して、企業がどれだけの負担を持つのかを計算しやすい点もメリットといえるでしょう。

2.新しい福利厚生を提供できる

企業型確定拠出年金(企業型DC)を導入すれば、新しい福利厚生として従業員に提供できます。福利厚生は採用や有期雇用でも有効な情報となり、企業選びの材料にもなります。

また、任意で加入する形の確定拠出年金(選択性)であれば、企業の社会保険料も適正化されるためコストを気にする必要もありません。さらに、会社としての信頼度も高まり、採用面で有利に働く可能性もあります。

3.運用リスクが少なく社会保険料の適正化がすすむ

企業側にとって運用リスクがない点も確定拠出年金の導入メリットといえます。確定給付企業年金(DB)の場合、企業側が掛金を運用してうまくいかなかった場合、退職給付債務が発生し大きな負担になりかねません。

一方、確定拠出年金は掛金を企業側が拠出しますが、運用は加入した個人に任せられます。そのため、運用の責任やリスクを企業側が負うことはありません。

加入者本人の運用次第で、年金の給付額が変動するのは確定拠出年金の特徴といえるでしょう。

企業型確定拠出年金(企業型DC)を導入する3つのデメリット

企業型確定拠出年金(企業型DC)の導入には多くのメリットがあるものの、デメリットがあるのも事実です。主なデメリットとして、次の3つが挙げられます。

・手数料や年金事務負担が生じる

・社員に対して説明が必要

・制度の見直しが発生する場合がある

ここでは、具体的なデメリットの内容について詳しく解説します。

1.手数料や人件費が生じる

確定拠出年金の掛金には、企業側に手数料が生じます。手数料には、口座管理費用を含む「運営管理費用」のほかにも「給付型」の場合は、年金事務の代行手数料などがかかります。

加入者が増えるほどに、企業側が支払う手数料の負担は大きくなりますが、1人当りにかかる手数料は下がっていきます。また、確定拠出年金についての案内や教育にかかる費用も考慮しておく必要があるでしょう。

2.社員に対して説明が必要

確定拠出年金を導入する企業には、加入者に対する資産運用の教育を努力義務として規定されています。前述の通り、掛金は企業が拠出しても運用は加入者個人に任せられます。

そのため、確定拠出年金の加入案内だけでなく、実際にどのように運用投資していくのかを企業が教育する必要があるのです。また、定期的に教育のできる仕組みも必要となるため、企業側として時間とコスト面が課題となるかもしれません。

3.制度の見直しが発生する場合がある

企業が導入する確定拠出年金のプランによっては、制度や規定の改正が必要になります。具体的には、従業員に直接かかわる賃金制度や退職金制度が対象です。

場合によっては就業規則や給与規定にも関わるため、従業員には改定に対する説明が必要になります。確定拠出年金を導入する際には「既存の規定で運用できるか」「企業側はどんなサポートを受けられるのか」といった点を事前に確認しましょう。

確定拠出年金(401K)は企業側の制度設計が重要!

確定拠出年金は、個人が加入できる年金制度として企業からも注目されています。

掛金は企業で拠出し、運用は個人に任せられるため、企業としてのリスクも少ない制度といえるでしょう。また、確定拠出年金を福利厚生とすることで、新たな人材の確保にも期待できます。

一方、加入者である従業員が資産運用で損しないように、運用に関する教育をする必要があります。また、導入する確定拠出年金のプランによっては、企業の制度を改正を要する場合があります。

企業側がしっかりと制度設計をし、どのように導入していくかを見越して導入することが重要です。当社サンワプライニングでは「企業型DC」と「iDeCo」のいずれについてもプロの視点から、アドバイスしています。

制度設計や導入だけでなく、運営上の事務手続きもサポート可能です。ご興味がおありでしたら、ぜひお問合せフォームよりご連絡ください。